LA ESTRATEGIA DE INVERSION

El elemento principal de una estrategia de inversión para una persona o matrimonio que tiene ingresos medios o bajos, y cuyos ahorros provienen principalmente de sus salarios, debe ser su simplicidad. Este es un factor importante pues permite entender lo que estamos haciendo, al mismo tiempo que facilita nuestras conversaciones con las instituciones financieras (Fidelity, Schwab, Vanguard y otras) donde tenemos nuestros fondos de pensión o retiro: 401k, IRA, ROTH u otras similares.

Dentro de su fondo de pensión y otras cuentas de inversión donde deposita ahorros usted puede comprar y vender acciones, bonos, CD, fondos mutuos y otros tipos de instrumentos financieros. Esto lo puede hacer directamente de su computador ingresando a su cuenta con una clave de ingreso (password) o por medio de un agente financiero en la institución donde usted tiene esa cuenta. En este último caso usted debe pagar por estos servicios lo que puede, en el mediano plazo, disminuir substancialmente sus retornos de inversión o acumulación de capital en su fondo.

IMPORTANTE. Tenga presente que en los últimos 15 años los ahorros que usted deposita en sus fondos de pensión tienen un retorno anual promedio de 7% (5% de ganancias y 2% de inflación) mientras que sus salarios han crecido en promedio no más de un 2.5% anual (2% de inflación y 0.5% extra debido a ganancias de productividad u otra razón). Por lo tanto, me parece lo más inteligente que usted puede hacer es trasladar la máxima cantidad que pueda de sus ingresos a sus fondos de pensión donde estos crecerán en forma compuesta a una tasa promedio de 7% anual.

Cada vez que un matrimonio, pareja o individuo se inicia o reinicia en un proceso de inversiones es importante considerar lo siguiente: la edad de los que invierten, cuanto tienen ahorrado en ese momento, como y donde lo tienen invertido, el nivel de ingreso y de ahorro que realizan mensual o anualmente, el total de capital que han acumulado a esa fecha (valor de su casa menos su hipoteca, valor neto de sus autos, deudas que mantienen en tarjetas de crédito etc.) y el tipo de trabajo que hacen y sus posibilidades futuras de incrementar el ingreso en ese empleo.

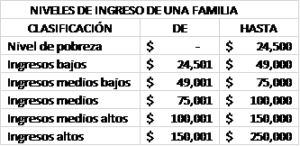

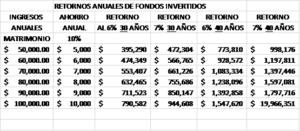

En este capítulo suponemos que un matrimonio o pareja tiene ingresos (dos ingresos) entre $50,000 al año y $100,000. Estos ingresos son considerados en las estadísticas económicas como ingresos bajos y medios para una familia de cuatro personas: padre, madre y dos hijos. En este capítulo nosotros consideramos la siguiente escala de ingresos familiares:

Aun cuando ustedes pueden estar actualmente participando en un fondo de pensión y haciendo inversiones dentro de ellos es recomendable hacer una evaluación cada año acerca de donde se encuentran en esos momentos en relación con sus finanzas. Siempre hay posibilidades de mejorarlas y de estar más conscientes de sus opciones.

Aun a riesgo de repetir algunos conceptos creo que es necesario volver a leerlos.

ALGUNOS CONCEPTOS BÁSICOS

¿Qué es una acción?

Es un documento que estipula que usted es dueño de una parte del capital de una empresa. El capital de una empresa está formado por todas las acciones que esta vendió para formar ese capital. Las acciones de una empresa tienen el valor que los compradores les dan en la Bolsa o Stock Exchange.

Ese valor depende de la capacidad de la empresa para generar ganancias las cuales periódicamente se distribuyen a los dueños de las acciones en forma de dividendos. Por lo tanto, un accionista se beneficia por los dividendos que recibe y por el mayor valor que pueden tener sus acciones en la bolsa. Ver apéndice

¿Qué es un bono?

Cuando el gobierno (federal, estatal, municipal) o una empresa necesita dinero lo puede conseguir en un banco mediante un préstamo o a través de vender bonos. En este último caso esas instituciones asumen una deuda con los que compran los bonos. Los bonos pasan a ser documentos que indican quien es el que lo vende porque cantidad, porque plazo y a que tasa de interés. Normalmente los bonos pagan cada seis meses el interés de ese año (estos pagos se denominan cupones).

Por ejemplo: un bono de una empresa puede ser de $1,000 a 10 años plazo el cual paga un interés de 7% al año. Lo importante a considerar es que quien sea dueño del fondo al final de los diez años recibe los $1,000 originales. El dueño de este bono lo puede vender en el mercado de valores o Bolsa para recuperar su capital en cualquier momento, pero al precio que ofrece el mercado en ese momento. Este es el valor del bono en el llamado mercado secundario, es decir antes que se cumpla el plazo de vencimiento del bono

Este precio de mercado depende de la tasa de interés existente (mayor o menor que la del bono) del tiempo que le queda al bono para cumplir los diez años de su vencimiento y la calidad de la empresa que lo emite. En este caso si la tasa de interés en el mercado es menor al 7% original, el bono tendrá un mayor precio que los $1,000 originales. Si la tasa es mayor al 7% el valor original del bono será menor. Pero nuevamente, quien sea el dueño al momento del vencimiento recibirá los $1,000 es decir su precio original. Ver apéndice.

¿Qué es un certificado de Depósito?

El Certificado de Deposito (CD) es un instrumento financiero que sirve para invertir dinero en el corto plazo. Lo venden los bancos comerciales. Estos certificados normalmente pueden ser de cualquier monto, pero es común que sean de cantidades fijas como $5,000, $10,000, $15,000 $25,000, $100,000. Estos se compran por un periodo fijo: 60 días, 3 meses, 6 meses, un año etc. Le pagan una cantidad establecida en un porcentaje anual de interés. Si retira el dinero antes paga una multa. Están asegurados por el gobierno hasta la suma de $250,000.

En los últimos años la tasa de interés de los CD de 1 años ha estado por debajo de 1%. Usted los puede comprar directamente en un banco donde le dan un certificado donde se indican los detalles de este depósito: su monto, periodo, tasa de interés, multa. Hay mucha experiencia e información acerca de este tipo de inversión. Usted la puede encontrar en el internet o leyendo resúmenes en los apéndices.

¿Qué son los Fondos Mutuos?

Los fondos mutuos son entidades financieras que se dedican a invertir fondos o ahorros de inversionistas individuales, corporaciones, fondos de pensiones y otras organizaciones. Estas entidades tienen un directorio, gerentes, administradores y especialistas en finanzas. Su tarea es seleccionar una lista de acciones de corporaciones que ellos creen tendrán mejores resultados económicos en un periodo de tiempo.

Los fondos que reciben los invierten en comprar acciones de una lista de corporaciones que los administradores del fondo y su consejo de directores han elegido. Estas corporaciones se eligen de acuerdo, entre otras características, a su capacidad para generar utilidades en forma continua, ser bien administradas, tener un precio atractivo en el mercado de capitales (Bolsa de Valores) y pagar dividendos. Una parte del total del fondo mutuo lo pueden invertir en bonos e instrumentos de dinero.

El valor total de las acciones, bonos, reserva de dinero y otros que ha comprado el fondo mutuo se divide por un número determinado de unidades. Estas unidades se llaman acciones del fondo mutuo. En otras palabras, el valor de una acción de un fondo mutuo es igual al valor total de las inversiones del fondo dividido por el número de unidades de ese fondo mutuo. Las acciones del fondo no se deben confundir con las acciones de las corporaciones que el fondo ha comprado con los ahorros.

Las ganancias netas del fondo mutuo (dividendos y ganancias de capital menos gastos del fondo) se reparten de acuerdo con el número de acciones que tiene cada individuo o entidad.

COMPRA DE ACCIONES Y BONOS INDIVIDUALES

Piense dos veces antes de comprar acciones (stock) de corporaciones. Son muy pocos los inversionistas individuales que tienen suficientes conocimientos, inclinación y experiencia para decidir qué acciones de corporaciones comprar. La información financiera disponible para evaluar la situación económica de las corporaciones es extensa, de buena calidad, pero compleja. Se requiere tener conocimientos especializados en el mundo de las finanzas para invertir directamente en acciones de corporaciones.

La alternativa es hacerlo por medio de especialistas de instituciones financieras. Pero esta alternativa es cara: hay que pagar honorarios, comisiones, gastos administrativos, de ventas y otros. Lo mismo respecto a bonos del gobierno o de corporaciones. Estos gastos se incurren cada vez que usted compra o vende.

Es cierto que usted puede abrir una cuenta en la Tesorería y comprar directamente bonos del gobierno, pero esto requiere también conocimientos y esfuerzos especiales para un individuo.

Más difícil es aun tener la disciplina para hacer seguimiento a las acciones y bonos que usted ha comprado directamente o a través de un especialista. en forma periódica. Mientras más larga es la lista de acciones de corporaciones individuales y bonos que usted compra más complicada es esta tarea. Sin mencionar el efecto psicológico que tiene en el inversionista los altos y bajos de la bolsa en relación con cada tipo de acción que se posee.

La práctica ha demostrado que muchos inversionistas individuales venden sus acciones en pánico cuando la bolsa cae y compran con optimismo cuando la bolsa ha subido. Una formula clásica de perder capital.

VENTAJAS DE LOS FONDOS MUTUOS

LA IMPORTANCIA DE LA DIVERSIDAD EN LAS INVERSIONES

Estos fondos se crearon con el objetivo de disminuir el riesgo de invertir en corporaciones individuales y reducir el costo de tener un portafolio diversificado en forma individual. Como el fondo mutuo compra acciones de cientos de empresas los valores de alguna de ellas bajan y otras suben de manera que al final de un periodo se espera que sean más las que suban de valor que las que bajan.

En caso de que haya una crisis y los valores de la bolsa bajen siempre habrá algunas corporaciones cuyas acciones suban de precio de manera que la baja será más moderada. Si usted compra acciones de una sola empresa, por ejemplo, General Motors, su riesgo total depende de los resultados económicos de una sola empresa. Si usted compra acciones de un fondo mutuo su riesgo queda distribuido en los resultados económicos de los cientos de empresas que compra en fondo.

En esta forma, los fondos mutuos ofrecen una gran diversidad a sus inversionistas (protegen del factor riesgo); transfieren la mayoría de las decisiones y su administración a calificados analistas de las instituciones financieras; en el mediano y largo plazo generalmente obtienen mejores retornos que los que se pueden obtener siendo propietario de acciones de corporaciones en forma individual y es un mecanismo fácil para hacer inversiones. Además, es fácil obtener información sobre los retornos, costos, precios, nivel de riesgo de los distintos fondos mutuos que existen en el mercado lo que facilita su comparación y tomar decisiones.

LA IMPORTANCIA DE CONSIDERAR SU TOLERANCIA AL RIESGO

El riesgo es la probabilidad que existe en el mercado de valores (la bolsa de corredores o el Stock Exchange) de que las acciones y bonos que usted compró pierdan valor debido a una crisis o a la mala administración de algunas empresas.

Cada individuo o familia tiene una cierta tolerancia al riesgo que es importante a considerar cuando se inicia o reinicia en un proceso de inversión. Esta tolerancia depende mucho de la edad en que estos ahorrantes se encuentran. Es obvio que los más jóvenes tienen más tolerancia pues como tienen mucho tiempo de vida enfrente de ellos pueden recuperarse financieramente si las acciones bajan de valor. Ellos elegirán, probablemente, fondos mutuos de acciones y bonos que le garanticen en el largo plazo un retorno anual de 7% promedio.

Por el contrario, los que están cerca de su retiro preferirán invertir sus ahorros en instrumentos de bajo riesgo como bonos del gobierno los cuales son los más seguros instrumentos que existen en el mercado. Sus tasas de retorno en el largo plazo actualmente fluctúan alrededor del 3%.

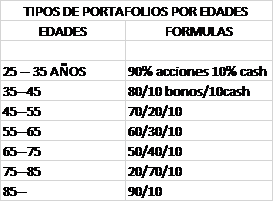

Los que se encuentran entre los 25 y 65 años tienen todas las opciones de riesgo a su disposición y muchos eligen tipos de inversión que tengan un riesgo medio, como por ejemplo invertir 60% de sus ahorros en fondos mutuos de acciones de corporaciones y 40% en bonos del gobierno y corporaciones de alta calidad. El cuadro siguiente muestra algunas opciones de portafolio recomendadas para matrimonios o parejas que tienen una tolerancia al riesgo promedio:

Hoy día creo que no existen personas que ponen sus ahorros “debajo del colchón”. Sin embargo, hay personas de todas las edades que tienen muy baja tolerancia a perder sus ahorros por lo que los mantienen en sus cuentas corrientes bancaria o en una cuenta de ahorro bancaria, aun cuando el interés que le pagan es casi nada. Si usted descuenta la inflación del interés que reciben del banco verán que en verdad han estado perdiendo dinero o poder de compra.

Este es un importante factor que tomar en cuenta: la pérdida del valor de compra de sus ahorros por efecto de la inflación. Este es un riesgo que a veces pasa desapercibido para algunas personas. Cualquiera que sea la tasa de retorno de su inversión una vez descontada la inflación esta debe ser la máxima posible considerando su tolerancia al riesgo. Si su fondo de pensión a fin de año le rinde un 7% y la inflación es un 2% su retorno es en realidad de 5%.

Por lo tanto, es importante que ustedes piensen bien acerca de su tolerancia al riesgo y lean con detención este capítulo para entender los límites del riesgo y las opciones que tienen para manejar bien sus inversiones financieras.

LA IMPORTANCIA DEL LARGO PERIODO DE TIEMPO

Los fondos mutuos son un medio ideal para hacer inversiones en fondos de pensión. Nunca se pensó crear estos fondos para comprar y vender acciones u otros instrumentos financieros en el corto plazo. El largo plazo garantiza la obtención de los efectos de la tasa de interés compuesta, de los beneficios de los impuestos diferidos, de las ventajas del ahorro disciplinado mensual, automático.

El largo plazo permite también superar psicológicamente los altibajos de los valores de la bolsa proveniente de los ciclos económicos. El resultado final es una acumulación de capital substantiva al final de 30 o 40 años.

LA IMPORTANCIA DE LA EDAD EN QUE USTED COMIENZA HACER CONTRIBUCIONES A UN FONDO DE PENSIÓN

Mientras más tarde usted comience a contribuir ahorros a un fondo de pensión menor será su acumulación de capital y más bajos serán sus ingresos cuando se retire del mundo del trabajo. Lo ideal es que comience a contribuir a los 25 años y lo haga en forma interrumpida, religiosamente, hasta los 65 años o antes o después cuando decida retirarse.

Siempre existe la oportunidad de ponerse al día con contribuciones más grandes cuando ustedes tiene más edad, mayores ingresos y menores gastos. Pero eso requiere de más disciplina y tiempo. La clave para lograr buenos resultados es el tiempo que usted mantiene sus inversiones en el mercado. Si usted comienza tarde a hacer contribuciones la única forma de ponerse al día será haciendo contribuciones más grandes a sus fondos de pensión (los cuales tienen un límite de contribución anual) y a sus cuentas de inversión en las cuales usted debe pagar impuestos anualmente.

LA IMPORTANCIA DEL CRECIMIENTO COMPUESTO POR UN LARGO PERIODO DE TIEMPO. ESTO SIGNIFICA QUE:

- Las ganancias (dividendos, intereses) provenientes de la inversión de sus contribuciones en su fondo de pensión se suman cada mes (o periodo) al capital que usted va acumulando.

- Esos dividendos e intereses deben reinvertirse en forma automática en las acciones y bonos que usted tiene en sus fondos mutuos.

- Por otra parte, el valor neto (aumentos menos disminuciones) de las acciones que usted tiene en fondos mutuos va subiendo a una tasa histórica de 7%.

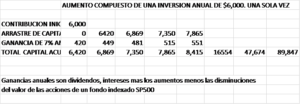

- Ejemplo: al final del primer año un matrimonio (dos ingresos) hizo una contribución total equivalente a un 10% de los ingresos brutos. Si sus ingresos sumaban $60,000 el 10% que ahorraron e invirtieron en sus fondos de retiro fue de $6,000. Ese dinero fue invertido en fondos mutuos los cuales tuvieron al final de ese año un incremento de 7% (promedio histórico) producto de dividendos, intereses y aumento del valor promedio de las acciones. 7% sobre $6,000 es $420.

- En el año siguiente su fondo de retiro comienza el 1 de enero con $6,420. Esta suma crecerá de nuevo al 7% pero sobre los $6,420 lo que dará en retorno $ 449. En total a fin de este segundo año el saldo de la cuenta será de $6,420 más $449 o $6,869.

- Esto significa que la tasa de crecimiento de sus inversiones (7%) se va calculando sobre sus contribuciones más las ganancias acumulados de años anteriores.

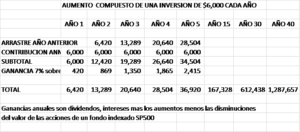

- AHORA, fíjense bien: como ustedes continúan contribuyendo todos los años un 10% de su ingreso el crecimiento de su capital en sus fondos de retiro se acelera enormemente. En el año dos usted tiene ya acumulado el capital del año 1 que es $6,420 al cual le

agrega la contribución del año 2 ($6,000), lo que le da un total de $12,420. Pero esta cifra crece en 7% que es el crecimiento histórico lo que da un total de $13,289. - Como ustedes pueden observar en el cuadro de arriba el aumento de sus ahorros se incrementa substancialmente con el cálculo de 7% compuesto sobre sus contribuciones anuales a sus fondos de pensión más lo que vienen acumulando en el año anterior.

- LO MAS IMPORTANTE A ENTENDER: Ahorrando $500 mensuales ($250 cada esposo en sus fondos de pensión) en 30 años se acumularán la suma de $612,438 y en 40 años la suma de $1,287,657.

El cuadro de arriba muestra los retornos de ahorros de 10% de una serie de ingresos de un matrimonio depositados en un fondo mutuo de bajo costo que puede tener rendimientos de 6 o 7% en un periodo de 30 o 40 años.

El cuadro de arriba muestra los retornos de ahorros de 10% de una serie de ingresos de un matrimonio depositados en un fondo mutuo de bajo costo que puede tener rendimientos de 6 o 7% en un periodo de 30 o 40 años.

Este cuadro muestra además que un pequeño cambio en la tasa de retorno de 1% (de 6% a 7%) se traduce en un gran cambio en un periodo de 30 o 40 años. Al mismo tiempo un cambio en el plazo de la inversión de 30 años a 40 años también genera grandes cambios en los retornos sean estos de 6% o de 7%.

LA IMPORTANCIA DE LOS IMPUESTOS DIFERIDOS

¿Qué es el efecto de los impuestos diferidos?

Si usted invierte sus ahorros en una cuenta de ahorro bancaria o en una cuenta de inversiones al final de cada año los dividendos, intereses y ganancias de capital (si vende sus acciones por un mayor precio) deberán pagar impuesto federal al ingreso.

Por el contrario, si usted invierte sus ahorros en un fondo de pensión (401k, IRA, ROTH u otros similares) usted no pagará impuestos sobre esos ingresos sino hasta cuando usted cumpla 59 años y medio y decida retirar fondos de sus fondos de retiro. Puede retirar antes, pero pagará una multa.

La idea principal de la ley que permite este incentivo es que los ahorrantes on fondos de pensión puedan usar los dineros equivalentes a los impuestos que no pagan como parte de su capital y beneficiarse de las ganancias que puedan obtener de ellos. Este es un gran incentivo pues, como vimos anteriormente, el largo plazo y el crecimiento compuesto de las inversiones aumentará substancialmente la acumulación de capital en sus fondos de pensión.

LA IMPORTANCIA DE CONTRIBUIR MENSUAL Y PERMANENTEMENTE UN MINIMO DE 10% DE LOS INGRESOS BRUTOS DEL MATRIMONIOEN LO POSIBLE EN FORMA AUTOMÁTICA

¿Cuál es el efecto de contribuciones continuas mensuales?

El efecto más importante, como vimos anteriormente, es crear un flujo de ahorros que genere una acumulación compuesta por el más largo plazo posible. El segundo efecto importante es crear una disciplina de ahorro mensual mínima que sea ininterrumpida a fin de lograr los objeticos de acumulación de capital. Una forma probada de hacerlo es mediante un arreglo con la oficina de personal donde usted trabaja para que le transfieran automáticamente ese 10% a un fondo de pensión.

Esta forma automática de hacerlo permite asegurar que los ahorros se materialicen sin intervención del ahorrante. Muchos trabajadores no tienen la inclinación o disciplina para todos los meses escribir un cheque para depositarlo en su fondo de pensión. Otros son negligentes, simplemente no lo hacen por dejación. Otros solo se olvidan de hacer estos depósitos. Aún hay aquellos que aun antes de recibir sus ingresos ya se lo han gastado todo.

Por su parte los empleadores que tienen un sistema 401k han adoptado la disciplina de hacer estas transferencias automáticamente dejando al empleado la responsabilidad de solicitar, preferentemente por escrito, que no le hagan este descuento automático. En la gran mayoría de los casos los empleados han aceptado este procedimiento.

En el caso que usted no tenga acceso a un sistema 401k puede solicitar a la oficina de personal de su empresa que le hagan un traspaso automático de su sueldo a su cuenta IRA o ROTH. También puede solicitar al banco donde tiene su cuenta corriente que le traspasen una suma determinada a sus cuentas IRA o ROTH sea en ese mismo banco u otra institución financiera donde usted las ha abierto.

LA IMPORTANCIA DE ENTENDER LOS CICLOS ECONOMICOS

Históricamente la economía de un país tiene periodos de crecimiento económicos permanentes y substanciales por un cierto número de años (lo que llamamos Producto Interno Bruto o Gross Domestic Product – GDP) hasta que, por influencia de factores internos como una inflación descontrolada o externos proveniente de crisis internacionales la economía deja de crecer y comienza su GDP a bajar creando desempleo, reducción de inversiones, falta de demanda y una reducción de su GDP.

Esta situación económica se refleja en los valores que tienen las acciones y bonos en la bolsa generando caída de valores que se llaman “correcciones” cuando la bolsa baja como 10% o más. En casos más graves cuando la bolsa baja un 20% o más, lo que se pasa a llamar una “recesión,” se producen alarmas a nivel nacional e internacional y muchos inversionistas en pánico venden sus acciones cuando estas están en sus más bajos valores.

Lo importante para usted es recordar que estas correcciones duran no más de 3 meses cuando la economía vuelve a la normalidad e incluso los valores de la bolsa comienzan a subir rápidamente. En los casos de recesiones la recuperación es de 6 meses o más. En forma de excepción la última recesión (2007-2009) duró casi dos años.

Por la tanto usted NO DEBE caer en pánico cuando la bolsa baja sus valores y no debe comenzar a vender sus acciones. Después de algunos meses se lamentará de haber hecho eso cuando la bolsa comience a subir y supere los valores que tenía antes de la recesión o corrección Lo peor que puede hacer es vender cuando la bolsa cae y comprar cuando la bolsa está en sus más altos valores.

Pero la formula clave es que usted tiene que tener sus ahorros en fondos de la más alta calidad a fin de beneficiarse de este ciclo de alzas y bajas de la bolsa. Mas adelante le mostramos algunas opciones de estrategia.

TIPOS DE FONDOS MUTUOS

Fondos mutuos activos. Se llaman fondos mutuos activos porque todas las decisiones financieras, su administración y promoción se hace por un consejo y una gerencia financiera, la que administra directamente el fondo, compra y vende acciones, hace seguimiento, y mantiene un grupo de analistas que estudian las mejores opciones que ofrece el mercado.

Este tipo de fondos mutuos es el común y existen miles de ellos. Los ofrecen una gran variedad de instituciones financieras y bancos.

Fondos mutuos indexados. Con la finalidad de medir el rendimiento del mercado de valores se han creado instituciones independientes de investigación financiera que todo lo que hacen es hacer listas (índices) de empresas que reúnen ciertas características para determinar cómo se comportan los precios de las acciones de esa lista en el mercado de valores o Bolsa. Es como un fondo mutuo virtual o de mentira solo para ver qué pasaría si uno comprara esas acciones. Los resultados que se obtienen al final de un periodo de un año se comparan con los resultados que han obtenido los fondos mutuos activamente administrados o de verdad.

Existen varios índices para comparar el rendimiento de los fondos mutuos ordinarios. Uno de los más comunes es el creado por la corporación Standard & Poor 500 el cual contiene una lista de las 500 corporaciones que se cotizan en el mercado de valores de mayores capitalizaciones, mejores rendimientos, larga permanencia y excelente administración. Históricamente este índice ha tenido resultados promedios de alrededor de 7% anual el cual ha sido mejor que el obtenido por los fondos mutuos activos. A fin de obtener esos mismos resultados instituciones financieras han creado fondos mutuos que compran exactamente las mismas acciones que se incluyen en esa lista o índice.

Corporaciones financieras como Schwab, Fidelity, Vanguard, States Street, Blackrock y otras similares han creado fondos indexados relativos a ese índice, es decir compran las mismas acciones que existen en esa lista o índice creado por SP500. Otros índices son SP600 (pequeñas empresas) y SP400 (medianas empresas)

Por ejemplo, Vanguard Corporation ha creado el fondo indexado Vanguard SP500; State Street Corporation ha creado SPDR SP500; Blackrock Corporation ha creado IShares SP500 IVV 500; Schwab ha creado Schwab SP500 index; Fidelity ha creado Fidelity SP500 index. Otras instituciones financieras han creado también este tipo de fondos las cuales usted las puede encontrar en el internet.

Las acciones de estos fondos mutuos indexados se pueden comprar en la mayoría de las instituciones financieras y bancos, especialmente a través de aquella donde usted tiene su fondo de retiro.

Una característica importante de los fondos mutuos activos o indexados es que sus acciones se pueden comprar y vender a los precios que estas tienen solo al cierre de la bolsa al final del día: 4 pm en la bolsa de Nueva York y Nasdaq.

Fondos mutuos indexados tipo ETF. Estos fondos son similares a los fondos mutuos indexados explicados en los párrafos anteriores. La única diferencia es que sus acciones se pueden comprar y vender en cualquier momento durante el día en que está abierta la bolsa para realizar transacciones. Por eso se llaman “fondos transables en la bolsa” o Exchange Trade Funds en inglés. Esta es una característica importante para un inversionista que desea comprar y vender acciones o bonos directamente durante el día con la expectativa de beneficiarse de la variación de los precios que ofrece el mercado segundo a segundo.

LA IMPORTANCIA DE LOS COSTOS EN EL RENDIMIENTO DE SUS INVERSIONES

Los fondos mutuos ordinarios o activos tienen costos más altos que los pasivos en atención que deben pagar los gastos de administración, ventas, mercadeo, promociones, transacciones, comisiones y los del directorio que lo supervisa. Además, estos fondos compran y venden acciones más a menudo siguiendo los cambios en el mercado a fin de obtener el máximo rendimiento posible. Cada vez que hacen una transacción incurren en varios gastos.

Por su parte, los fondos mutuos pasivos o indexados tienen menores costos pues no existen analistas seleccionando empresas para un fondo sino simplemente compran las acciones de las empresas listadas en el índice, en este caso el SP500. Por otra parte, su administración es mucho más simple y las acciones que compran se mantienen por un largo periodo de tiempo evitando continuas compras y ventas de instrumentos financieros pagando comisiones por cada transacción que realizan. Por estas varias razones sus costos son menores.

Por ejemplo: si el fondo mutuo activo declara un retorno de 8% al final del año usted deberá reducir los gastos que debe pagar a la administración del fondo a fin de tener la tasa de retorno real que usted recibirá en su fondo de pensión. Los fondos mutuos ordinarios o activos pueden llegar a tener fácilmente un costo de 1.5% a 2% anual en cambio los fondos mutuos indexados tienen un costo anual de menos de 0.40% y algunos de ellos menos de 0.10%.

En otras palabras, si usted tiene un fondo mutuo activo en su fondo de pensión y este le indica un retorno anual de 8% usted tiene que descontarle 2% para obtener el verdadero retorno de su inversión. En un fondo indexado ese descuento es de menos de 0.50%. Por esta razón la mayoría de los fondos indexados tienen una más alta tasa de retorno en sus inversiones.

LA IMPORTANCIA DEL RENDIMIENTO ANUAL DE SUS INVERSIONES

En la práctica son muy pocos los fondos mutuos activos u ordinarios capaces de superar los retornos de los fondos mutuos indexados. Durante los tres últimos años y especialmente a partir del año 2017 los inversionistas individuales y algunos institucionales han estado transfiriendo sus recursos a los fondos mutuos indexados después de llegar a la conclusión que los rendimientos de estos últimos son en su gran mayoría superiores a los que ofrecen los fondos activamente administrados por instituciones financieras, bancos y empresas financieras especializadas (Hedge Funds).

Dos veces al año el S&P Dow Jones Índices hace un estudio de los rendimientos de los fondos indexados y los fondos ordinarios para los últimos 15 años. El último estudio muestra que en todas las categorías y tipos de inversión (acciones de corporaciones, bonos y dinero) el rendimiento de los fondos indexados fue superior a la de los fondos mutuos ordinarios.

En un cuadro más arriba mencionamos que un pequeño cambio en la tasa de retorno de sus inversiones tiene un gran impacto en la acumulación de capital en su fondo de pensión.

Por otra parte, varios autores han comparado las inversiones hechas en fondos mutuos ordinarios y fondos indexados. Entre ellos destaca John Bogle. Este último creó la institución financiera conocida como Vanguard Investments, una de las más grandes de USA, conocida por su eficiencia y honestidad en el manejo de los recursos de sus clientes.

Bogle fue pionero (1960s y 70s) en recomendar a los inversionistas de ingresos medios invertir en fondos mutuos indexados, especialmente en aquellos que cubren todas las empresas que están en la bolsa, por tener históricamente rendimientos mayores a los que los fondos mutuos activos pueden ofrecer. Otro inversionista de gran importancia, Warren Buffet, ha recomendado lo mismo.

PORTAFOLIOS PARA UN FONDO DE PENSION DE UN INVERSIONISTA DE INGRESOS MEDIOS. (401K, IRA, ROTH-IRA U OTROS SIMILARES)

Este es un portafolio clásico para un inversionista individual o una familia que tiene las siguientes características:

- Su edad fluctúa entre los 25 y 55 años

- Ahorran no menos de un 10% mensual de su ingreso y lo invierten mensualmente en sus fondos de pensión, en lo posible en forma automática.

- Aceptan un riesgo medio en sus inversiones.

- Aceptan invertir para el largo plazo hasta cuando cumplan 65 años o más.

Mi consejo es que invierta sus ahorros en un fondo indexado tipo ETF o Exchange Trade Fund. Este tipo de inversión le permite al inversionista individual beneficiarse de todos los efectos financieros mencionados anteriormente: diversidad, largo plazo, acumulación compuesta, bajos costos, impuestos diferidos, asimilar altos y bajos de la bolsa, tasa de retorno similar al promedio histórico del mercado de capitales y sobre todo simplicidad en su manejo.

En esta propuesta le aconsejo que administre y haga seguimiento a sus inversiones directamente desde su computador entrando a la cuenta 401k, IRA, ROTH, u otras similares que usted tiene en una institución financiera (Schwab, Fidelity, Vanguard etc.). En esta forma usted puede ahorrar bastante en costos de administrar sus inversiones.

Considere que en las cuentas 401k usted tiene un número limitado de ofertas de medios de inversión. Estas son determinadas por el empleador o la institución financiera que este contrató para administrar estas cuentas. En promedio estas instituciones actualmente ofrecen 28 tipos de inversiones en forma de fondos mutuos ordinarios, indexados, balanceados o targets.

En el caso de cuentas IRA y ROTH-IRA la oferta de medios de inversión es enorme, más de 10,000 tipos de fondos mutuos. También puede comprar directamente (on line) acciones y bonos de corporaciones, bonos gubernamentales, certificados de dineros y otros. El explorar las oportunidades de inversión directamente desde su computador le ayudará a entender mejor la mecánica de las inversiones, lo mantendrá alerta acerca de su situación financiera y sus opciones y le dará más confianza para su control.

Si no le es posible hacerlo personalmente hágalo por medio de un empleado en la institución financiera donde tiene su cuenta. Él puede comprar y vender instrumentos financieros para usted y darle algunos consejos acerca de lo que pretende hacer. Esto lo obligará a ir a la oficina de esa financiera y familiarizarse con los que trabajan allí. Trate de establecer una relación de amistad y ayuda con uno de ellos. Además, ese empleado le enseñará como acceder a su cuenta, hacer transacciones, seguimiento y obtener información acerca de los servicios que puede obtener.

Este servicio tiene que pagarlos y a veces son caros. Por ejemplo, un administrador financiero le puede exigir pagar 1% calculado sobre el total de las inversiones que tiene en esa institución. Si usted tiene $300,000 acumulado en su cuenta IRA debería pagar $3,000 anuales.

En esta propuesta de portafolio uso una fórmula tipo 80/20 es decir 80% acciones (60% acciones de empresas estadounidenses; 20% de empresas internacionales) y 20% bonos. No mantengo dinero en efectivo. Se supone que a medida que se avanza en edad esta fórmula comienza a incrementar la participación de los bonos dependiendo de la acumulación de capital alcanzada en el fondo de pensión a esa fecha.

Todos los fondos mutuos indexados tipo ETF que menciono a continuación pueden ser comprado a través de la institución financiera donde usted tiene su fondo pensión tales como: Vanguard Investments; Fidelity Corporation; Schwab Corporation y otras similares.

OPCIÓN 1.

Considere invertir hasta un 60% de su capital en acciones de un fondo ETF que incluya todas las acciones que se transan en la bolsa de USA. La gran ventaja es que incluye acciones de empresas largas, medianas y pequeñas en un solo fondo indexado. Reinvierta automáticamente los dividendos y continúe comprando acciones todos los meses sin falta durante toda su vida laboral. Haga una religión de esta práctica. A continuación, le presento tres fondos mutuos indexados tipo ETF. Le remiendo que elija solo uno, para mantener el criterio de simplicidad:

- Vanguard Total Stock Market ETF (VTI)

- Schwab US Broad Market ETF (SCHB)

- IShares Core SP Total US Stock Market ETF (ITOT)

Considere invertir hasta un 20% de su capital en acciones de un fondo ETF que incluya acciones de empresas extranjeras de países desarrollados y emergentes excepto acciones de empresas americanas. Este tipo de fondo es un poco más volátil que los fondos de empresas americanas, pero le permite aún más diversificación (menos riesgo) y conveniencia. Reinvierta automáticamente los dividendos y continúe comprando acciones todos los meses. A continuación, le presento tres fondos mutuos indexados tipo ETF. Le remiendo que elija solo uno, para mantener el criterio de simplicidad:

- Vanguard Total International Stock Index (VGTSX)

- Schwab International Index Fund (SWISX)

- IShares Core MSCI Total International Stock ETF

Considere invertir hasta un 20% de su capital en un fondo ETF que incluya la totalidad de los bonos de alta calidad emitidos por el gobierno de USA y corporaciones. Como normalmente incluyen bonos de largo, mediano y corto plazo usted puede considerar este fondo como su única inversión en bonos. Le da más diversidad, es de bajo costo y tiene retornos promedios por encima de fondos ordinarios de bonos. Usted puede invertir este 20% de sus ahorros en uno de los siguientes fondos:

- Vanguard Total Bond Fund

- Schwab Total Bond Market Fund

- I Share Core Total US Bond Market ETF

En resumen, usted podría tener un portafolio en su fondo de pensión formado por solo tres fondos (uno de cada grupo mencionado anteriormente) que cubren prácticamente todas las posibilidades de inversión recomendadas. Un ejemplo sería el siguiente:

- Vanguard Total Stock Market ETF (VTI): 60%

- Schwab International Index Fund (SWISX): 20%

- IShares Core Total US Bond Market ETF (AGG): 20%

OPCIÓN 2.

Una forma de simplificar sus inversiones es poner todos sus ahorros, mes a mes, automáticamente, en lo posible, en un solo fondo mutuo que cubra todo el espectro de acciones de USA tales como:

- Vanguard Total Stock Market

- IShares Total Stock Market

- Schwab Total Stock Market Index Fund

Estos fondos incluyen acciones de corporaciones grandes (SP500), medianas (SP400) y pequeñas (SP600) que tienen sus acciones registradas en las bolsas de valores. Estos son fondos tipo ETF indexados. Como tales tratan de generar retornos equivalentes a los índices que siguen y que indico entre paréntesis.

IMPORTANTE A CONSIDERAR: estos fondos tienen una gran diversidad y gozan de las mismas ventajas y características indicadas a continuación en la Opción 3 para los fondos ETF SP500.

En esta opción no se considera invertir en fondos mutuos de bonos.

OPCIÓN 3.

Esta es una opción más atrevida en el sentido que considera que usted ponga sus ahorros en un solo fondo. Como veremos adelante el riesgo parece ser no tan grande cuando se consideran los argumentos que se señalan a continuación.

Invertir en fondos mutuos indexados ETF SP500 es una probada estrategia de inversión. Sus retornos promedios han sido superiores a la de los fondos mutuos que se administran activamente. Durante los pasados 15 años 92% de los fondos mutuos activos han tenido rendimientos inferiores a los fondos indexados que siguen el índice SP500. De acuerdo con Morningstar Inc. desde 2007 hasta marzo 2017 inversionistas han estado transfiriendo $1.1 trillones de dólares desde fondos mutuos activos a fondos mutuos indexados.

¿Que son los fondos ETF SP500?

Se han creado instituciones independientes de investigación financiera que todo lo que hacen es hacer listas (índices) de empresas que reúnen ciertas características para usarlo como punto de comparación con otros fondos mutuos. Lo que buscan es determinar el valor total de las acciones de las corporaciones incluidas en el índice o lista al 1 de enero y luego al 31 de diciembre. La diferencia entre ambas fechas determina si el valor total de las acciones de este fondo indexado es mayor, igual o menor que el que tenía al 1 de enero. Esta diferencia se establece en forma de porcentaje el cual representa su rendimiento o retorno. Es como un fondo virtual que solo se usa para hacer comparaciones.

El rendimiento o retorno que ha tenido este fondo índice, en relación con el 1 de enero de cada año, se usa para comparar con el rendimiento de un fondo mutuo ordinario en el mismo periodo de tiempo de un año. Tal como se señala en el primer párrafo el valor total de los fondos índices al final de cada año ha sido, en los últimos 15 años, superiores a los valor de los fondos mutuos ordinarios.

Astutamente algunas empresas financieras viendo la ventaja que ofrecen los fondos basados en un índice o lista decidieron comprar las mismas acciones y con las mismas proporciones o porcentajes que tienen en el índices o lista ya que estos tienen históricamente mejor rendimiento que los fondos mutuos ordinarios. Estos fondos pasaron a llamarse fondos indexados y comenzaron a transarse en la Bolsa.

Existen varios índices. Uno de los más comunes es el creado por la corporación Standard & Poor 500 el cual contiene una lista de las 500 corporaciones (más grandes) que se cotizan en el mercado de valores: las de mayores capitalizaciones (valor total de todas sus acciones), mayores utilidades por un largo periodo de tiempo, más larga permanencia o existencia y excelente administración.

Corporaciones financieras como Vanguard, States Street, Blackstone y otras similares han creado fondos indexados relativos a ese índice, es decir compran las mismas acciones que existen en esa lista o índice creado por SP500. Otros índices son SP600 (pequeñas empresas) y SP400 (medianas empresas)

Por ejemplo, Vanguard Corporation ha creado el fondo indexado Vanguard SP500; State Street Corporation ha creado SPDR SP500; Blackrock Corporation ha creado IShares SP500 IVV 500; Schwab ha creado Schwab SP500 index; Fidelity ha creado Fidelity SP500 index. Las acciones de estos fondos mutuos indexados se pueden comprar en la mayoría de las instituciones financieras y bancos, especialmente a través de aquella donde usted tiene su fondo de retiro.

El comprar fondos ETF SP500 es también una estrategia que permite beneficiarse de todas las ventajas que ofrecen los fondos mutuos, entre otras: la diversificación y distribución del riesgo, acumulación de capital en forma compuesta (como la tasa de interés compuesta), pago de impuestos al ingreso en forma diferida (significando que los retiros de fondos se hacen después de haber cumplido 59 años y medio, lo que permite poder usar los impuestos no pagados como parte de su capital), y de los que ofrecen los fondos mutuos indexados en particular principalmente costos muy bajos (0.05) en comparación con fondos mutuos ordinarios (1.5 a 2.3%) y la capacidad de los ETF de poder comprar y vender durante las horas en que el mercado está abierto (9:30 am a 4 pm) en comparación con los fondos mutuos ordinarios, los cuales lo pueden hacer solo al momento del cierre de la bolsa, es decir a la 4 pm.

Esta estrategia sugiere invertir todos o una gran porción de los ahorros que usted ha depositado en su fondo de pensión (401k, IRA, ROTH, etc.) en un solo fondo mutuo indexado ETF que sigue el índice SP500. Existen varios fondos de este tipo, entre los cuales puedo mencionar los siguientes:

- State Street Global Advisors SPDR SP500 ETF (SPY)

- IShares Core SP500 ETF (IVV)

- Vanguard SP500 ETF (VOO)

Varias razones hacen recomendar esta opción:

Simplicidad. En un solo fondo un inversionista puede comprar, vender y controlar, la totalidad de sus inversiones. Esto lo puede hacer fácilmente de su computador. Una vez que entra a su cuenta Schwab, Fidelity o Vanguard o la de otra institución financiera donde usted tiene su fondo de pensión (401k, IRA, ROTH etc.) usted puede cotizar el valor de una acción de un fondo mutuo tipo SP500 en una ventanilla en su pantalla. De allí se puede mover a una ventanilla que le indica si quiere hacer una transacción (trade) y en seguida puede escoger si quiere comprar o vender, si lo quiere hacer a precios que tiene el mercado en ese instante o quiere establecer un límite para hacer una transacción. La pantalla le va indicando los pasos a seguir hasta completar la transacción e imprimir los resultados.

Cuando usted establece un “límite” para comprar una acción en la bolsa lo que está haciendo es dando una instrucción acerca del máximo precio que usted está dispuesto a comprar. Lo que ocurre es que el precio de la acción en la bolsa va bajando y cuando llega al límite, el sistema inmediatamente procede a comprar. Si desea vender la instrucción significa el mínimo precio que está dispuesto a vender. Cuando el precio de la acción sube hasta alcanzar el limite el sistema procede a vender a ese precio.

Ofrece una excelente oportunidad de acumulación de capital a los inversionistas de largo plazo. Vean a continuación los retornos de seis diferentes planes de ahorros e inversiones de un matrimonio al 6% y 7% por 30 y 40 años.

El retorno promedio en los últimos 20 años de los fondos mutuos indexados ETF SP500 ha sido de 9% anual, 3% correspondiente a inflación y 6% a ganancias. En este cuadro se puede observar que un pequeño cambio porcentual en la tasa de retorno produce una gran diferencia en retornos en el largo plazo. De ahí la importancia que tiene el minimizar los costos que se cargan a los fondos mutuos.

Los costos que cargan las instituciones financieras en los fondos indexados han venido bajando en los últimos años debido, en parte, a la gran competencia que existe ante la avalancha de retirados la cual proviene de los llamados baby boomers, los cuales necesitan servicios financieros para manejar las inversiones que tienen en sus fondos de retiro.

El costo anual de un fondo indexado puede variar desde 0.05% a 0.50% dependiendo de la institución financiera en la cual usted tiene su fondo de retiro. Los costos totales que se cargan en los fondos mutuos activamente administrados fluctúan entre 1.5% y 2.3%. Esta es una enorme diferencia de costos la cual tiene una gran implicancia en el rendimiento total de un fondo como se puede observar en el cuadro más arriba.

Para su información: lo anterior significa que si un fondo mutuo ordinario o activo declara un retorno anual de 9% usted debe descontar el costo de administrarlo lo que significa que lo que usted recibe es solo 7% si el costo es de 2%. En este caso para que el fondo activo le dé a usted un 8% anual debería tener un retorno bruto de 11% lo cual es algo muy difícil de obtener. De manera que esté alerta cuando le hacen ofertas escritas o habladas. En adición: si al 7% neto mencionado en el párrafo anterior usted le resta la inflación de 3% le queda un rendimiento real de 4%. Ahora si el fondo se lo administra una institución financiera y no usted directamente, debe descontar un 1% adicional. Lo que lo deja con un rendimiento neto de su inversión de 3%. Desde 9% a 3% hay una gran diferencia. Esté alerta.

En el caso del fondo indexado, al 9% usted solo le debe descontar la inflación de 3% y el costo del fondo de 0.05%. Si se lo administra una institución financiera (no recomendable) debería descontarle un 1% adicional lo que lo deja en un retorno total para usted de 4.95%. Ya mencionamos el gran impacto que tiene en el largo plazo un pequeño cambio porcentual o de tiempo en el retorno de una inversión. Vean la tabla de arriba nuevamente.

Fácil de comparar con otros fondos similares en relación con nivel de riesgo, retorno y precio. Esto se debe a que todos los fondos indexados basados en el SP500 compran aproximadamente las mismas acciones del indicador. Las leves variaciones entre ellos se deben más que nada a los costos que cargan para su administración.

Liquidez. Las acciones de estos fondos son fáciles de vender en el mercado y recuperar el dinero invertido de inmediato. Este es un factor sumamente importante.

El factor riesgo. Los fondos indexados basados en el SP500 tienen una gran diversidad en razón a que compran acciones de las 500 corporaciones más grandes de USA, las que tienen la mejor administración y consistentemente las mejores utilidades y retornos para los inversionistas. Esta diversidad distribuye el riesgo entre todas las empresas calificadas contenidas en el índice. De manera que si algunas bajan de precios otras suben de precios lo que hace que en promedio se compensen siempre en una relación positiva de crecimiento de sus valores en el largo plazo: entre 7 y 9% históricamente.

Existen varios exitosos inversionistas y especialistas en finanzas que recomiendan este tipo de inversión, entre ellos, John Bogle, fundador de Vanguard Investments, a quien se le considera el iniciador de este tipo de inversiones. Otro afamado inversionista es Warren Buffet quien en varias oportunidades ha mencionado que lo mejor que pueden hacer los inversionistas privados es invertir sus ahorros en un fondo indexado. Al igual que Bogle recomienda un fondo indexado que cubra todas las acciones de la bolsa o mercado financiero. Sin embargo, también han recomendado invertir en fondos mutuos indexados que siguen el índice SP500, tales como los mencionados más arriba.

Estas corporaciones han sido agrupadas por SP500 SPDR SPY en 10 sectores los cuales representan casi todas las actividades económicas del país, en diversas proporciones de acuerdo con el índice. Estos sectores son los siguientes de acuerdo con la información disponible en marzo de 2017:

- CONSUMER DISCRETIONAL (XLY)

- CONSUMER STAPLES (XLP)

- ENERGY (XLE)

- FINANCIAL (XLF)

- HEALTH CARE (XLV)

- INDUSTRIAL (XLI)

- MATERIALS (XLB)

- REAL ESTATE (XLRE)

- TECHNOLOGY (XLK)

- UTILITIES (XLU)

Diversidad internacional. Un factor importante que considerar es que debido a la envergadura y naturaleza de sus actividades estas corporaciones tienen una extensa actividad internacional (empresas multinacionales) lo que hace que sus utilidades, en casi un 40%, provengan del exterior.

Gran capacidad de recuperación después de una corrección del mercado de capitales. Históricamente cada año ocurre una corrección o bajada de precio en los índices principales de la bolsa de alrededor de un 10%. Los periodos de recuperación han sido de no más de 3 meses salvo cuando ocurren graves crisis o recesión, como la de 2007- 09. Una vez recuperados los niveles anteriores a la corrección las acciones han continuado subiendo a un promedio de 10% después de tres meses. En el caso de correcciones más grandes, como las llamadas “bear markets”, las bajadas de los valores de la bolsa son de 20% o más y se demoran como cinco meses en recuperarse para luego subir en las mismas proporciones señaladas anteriormente para las correcciones.

Si las acciones de estas corporaciones (SP500) bajan de precio en el mercado bursátil (corrección) debido a alguna crisis económica lo más probable es que todas las otras corporaciones existentes en las bolsas nacionales e internacionales se vean afectadas de una u otra forma, de manera que en cualquier parte que usted haya invertido sus ahorros el valor de las acciones de su propiedad se habría visto reducidos. En este caso, me parece que es preferible estar dentro de fondos indexados de las mejores y más grandes corporaciones del país, las cuales tienen una enorme influencia política en los gobernantes.

Lo importante a considerar es que los ejecutivos y parlamentarios de la Casa Blanca y el Congreso se verán presionado por los gerentes generales de todas las corporaciones, en especial aquellas contenidas en el SP500 para adoptar políticas económicas para reversar la situación lo antes posible. Políticamente no es posible tolerar una situación de este tipo pues afecta individualmente a todos los inversionistas en el mercado bursátil y tiene repercusiones a nivel nacional e internacional. Así ha ocurrido en el pasado y aun en esta última gran crisis (llamada gran recesión) que se inició en diciembre de 2007 y continuó hasta junio de 2009. En este caso la recuperación de los valores de la bolsa fue lenta y recién a fines del año 2012 se logró alcanzar los valores que tenía la bolsa en diciembre de 2007.

En este sentido el índice SP500 es además de un indicador económico un importante indicador político. La recuperación del mercado de capitales es del más alto interés político de los gobernantes sobre todo cuando estos proyectan sus opciones para futuras elecciones. Cada vez una cantidad más grande empleados (votantes) han pasado a un sistema de fondos de pensión (401k, IRA, ROTH y otros similares) los cuales dependen del comportamiento del mercado de valores.

Un ejemplo es lo que pasó en el NYSE (la bolsa de Nueva York) cuando salió elegido D. Trump. De inmediato tuvo una subida de valores notables y hacia finales de marzo 2017 había subido casi 19% desde el día de la elección. Este extraordinario aumento ha estado basado solo en expectativas de reformas económicas prometidas por D.T en su campaña presidencial.

La más importante conclusión para todas estas opciones es que si la bolsa baja, aun un 20% no venda sus acciones de este fondo SP500. Espere a que el mercado se recupere y obtenga los beneficios del alza del mercado que vendrá a continuación. Siga comprando acciones todos los meses, en este caso las comprará cada vez a menor precio, lo cual lo beneficiará enormemente cuando el mercado se recupere.

Finalmente podemos comentar que estamos viviendo un periodo de recuperación económica con gran incertidumbre hacia el futuro. A partir del año 2017 tenemos un nuevo gobierno que ha ofrecido una serie de medidas de política económica que ha hecho que los valores de las acciones de las corporaciones hayan subido a récords dadas las expectativas o promesas de esas políticas. No sabemos los detalles de esas nuevas políticas, pero lo que se ha adelantado por el nuevo gobierno es lo siguientes:

- Reducción de impuestos a los individuos, especialmente los de altos ingresos.

- Gran reducción de impuestos a las corporaciones;

- Aumento de tarifas a las importaciones y eliminación de tarifas a las exportaciones;

- Renegociación o terminación del tratado NAFTA;

- Retirar USA del Tratado de la Asociación del Pacifico (TPP);

- Eliminar tratados comerciales multilaterales y reemplazarlos con negociaciones bilaterales;

- Eliminación de regulaciones que afectan negativamente el crecimiento económico, incluidas las de protección del medio ambiente;

- Incentivos tributarios para repatriar utilidades depositadas en el extranjero;

- Enorme inversión en infraestructura física;

- Enorme aumento de los gastos e inversiones en defensa;

- Construcción de la gran muralla en la frontera con México;

- Gran reducción de los gastos presupuestarios discrecionales del gobierno federal;

- Reemplazo de la legislación sobre salud pública para personas de bajos ingresos (Afordable Care Act u Obama Care) por una nueva de supuesta mejor calidad y menor costo, con la esperanza de ahorrar casi un trillón de dólares durante 10 años;

- Negociación de una nueva ley de inmigración y tratamiento de los actuales inmigrantes en situación irregular

- Situaciones de riesgo a nivel internacional que parece serán atendidas con nuevas políticas exteriores: conflictos en algunos países del Este Medio; Israel y Palestina, Irán, Siria, Turquía, países de África del Norte, Rusia, China, Corea del Norte y las amenazas del terrorismo internacional.

- Varias otras reformas.

Lo más importante para usted: cualquiera que sea lo que el nuevo gobierno haga no deje de ahorrar e invertir en sus fondos de pensión e inversión. Si lo hace mensualmente estará construyendo una escalera de inversión que promediará las altas y bajas del mercado, en una situación de crecimiento neto histórico nominal de alrededor 7 a 9% anual. Trate de hacerlo en forma automática para evitar olvidos o negligencias. Recuerde el costo de oportunidad de sus ingresos: lo que deja de gastar en cosas o servicios superfluos lo puede invertir en acciones de su fondo indexado. Schwab ofrece un fondo indexado de corporaciones grandes que cuesta actualmente alrededor de $56 cada acción o el equivalente de una cena para ustedes dos o comprar alguna ropa que en realidad no necesita.

Tenga en cuenta también otros factores además de su portafolio de inversiones. Uno de ellos es considerar las necesidades de usted y su esposa cuando estén cerca del retiro o una vez en retiro. Por ejemplo, se deben tomar en cuenta que otras inversiones tienen: propiedades raíces (su casa, principalmente, si esta esta pagada o no), el monto que usted y su esposa recibirán del Social Security, si tienen o no otro tipo de pensión o inversiones, si tienen una cuenta de emergencia, sus condiciones físicas y de salud, si tienen seguros de salud para ancianos de largo plazo, si necesitan ayudar económicamente a algún familiar, el estilo de vida que desean tener, el presupuesto que necesitarán durante el retiro.

FONDOS ALTERNATIVOS

Existen otros fondos que simplifican aún más el proceso de inversión de un inversionista individual. Estos se caracterizan, en general, en que en un solo fondo ustedes tienen acciones de corporaciones de USA, internacionales, bonos y dinero. La selección la hace la administración del fondo. Sus costos anuales son más altos que el de los fondos indexados ordinarios y ETF. Existen dos tipos de fondos que vale la pena mencionar: los fondos llamados balanceados y los fondos Target o fondos Meta.

FONDOS BALANCEADOS.

Una forma de simplificar su portafolio es comprar acciones de un fondo mutuo que compra acciones de corporaciones, bonos e instrumentos de dinero. Estos fondos se llaman balanceados pues buscan mantener una diversificación entre acciones, bonos y dinero de acuerdo con una cierta fórmula con el objetivo de ofrecer a los inversionistas la ventaja de tener en un solo fondo toda la diversificación que necesitan para minimizar el riesgo. En este sentido estos fondos son convenientes para personas que no tienen el tiempo, conocimientos o inclinación para hacer inversiones por su cuenta.

Las proporciones varían entre los diferentes fondos según sean sus objetivos: fondos conservadores tienen una proporción en acciones de corporaciones que fluctúan entre un 30 y 50%. Normalmente estos fondos son atractivos para personas que están próximo a retirarse y desean menos riesgo. Otros fondos tienen una más agresiva proporción de inversión la cual puede llegar a tener hasta un 70 a 80% en acciones, proporciones que son atractivas para inversionistas que están iniciando su vida laboral.

Es importante hacer notar que la decisión de comprar y vender instrumentos financieros y determinar las proporciones entre acciones de corporaciones, bonos y dinero es de total responsabilidad del administrador del fondo. Usted, como inversionista, no tiene la opción de variar esas composiciones.

El retorno o ganancias anuales de los fondos mutuos balanceados ha sido más baja que la de los fondos indexados en razón a que sus costos son más altos y la composición de sus inversiones consideran una proporción de bonos y dinero que ha fluctuado entre 40% y 50%. Sabemos que el retorno de los bonos es más bajo que el de las acciones (pero más seguro) especialmente después de la crisis de 2007. Los bonos de la Tesorería a 10 años plazo han fluctuado alrededor de 2% promedio. Por su parte el retorno de los instrumentos de dinero ha sido aún más bajo, cercano a 0.13% (6 meses) 0.25% (un año) 0.74% (5 años).

El costo anual de administrar este tipo de fondo es más alto que el costo de los fondos indexados en razón a que requiere de un sistema administrativo, de promoción, venta y seguimiento e información más elaborado. Algunos costos son similares a los de fondos activos aun cuando cerca del 40% de sus inversiones son en bonos los cuales normalmente tienen costos de administración más bajos. Lo mismo en cuanto a inversiones en instrumentos de dinero.

De acuerdo con el Motley Fool´s Knowledge Center los fondos balanceados con proporciones de 60/40 han tenido retornos históricos de alrededor de 7.8% pero han tenido costos de alrededor de 1.5% lo que hace que el retorno neto para el inversionista sea equivalente a la diferencia: 6.3%. (3% inflación y 3.3% retorno)

Alguno de ellos son los siguientes:

- Vanguard Balanced index (VBINX)

- Fidelity Balanced (FBALX)

- American Fund American Balance A (ABALX)

- Dodge / Cox Balanced (DODBX)

FONDOS TARGETS (METAS)

Estos fondos son balanceados como los explicados anteriormente, pero con una fecha de terminación cercana al año en el cual usted desea retirarse. Estos fondos han comenzado a operar especialmente con cuentas 401k abiertas por los empleadores. Los administradores de estas cuentas ofrecen una variedad de tipos de inversión: fondos mutuos de acciones, bonos, dinero y fondos targets con diversas fechas de terminación. Últimamente los empleadores han estado depositando automáticamente las contribuciones de los empleados (que no han elegido un tipo de inversión) en un fondo target.

Estos fondos son administrados financieramente por profesionales los cuales determinan la combinación de acciones, bonos, dinero u otras formas de inversión que tendrá el fondo targets. Una creciente forma de hacerlo es adquiriendo otros fondos mutuos que cubran la formula deseada de inversión en un determinado periodo de años.

En la práctica el empleado transfiere la decisión de invertir a esos profesionales pues considera que no tiene los conocimientos, experiencia, inclinación o capacidad de aceptar riesgo. Además, muchos empleados consideran que no tienen la disciplina para hacer contribuciones mes a mes a su fondo de pensión y prefieren que estas se hagan automáticamente por medio de un descuento en su salario por el empleador.

Una de las ventajas de estos fondos es que sus administradores van cambiando la fórmula de inversión a medida que avanzan los años. Por ejemplo: usted compró acciones de un fondo TARGET 2050 pues piensa retirarse en ese año: el fondo le ofrece al momento de comprarlo (2017) una determinada fórmula que en los primeros años es más agresiva o intensiva en acciones de corporaciones nacionales y extranjeras: 70% acciones, 25% bonos y 5% dinero con la promesa de cambiar su composición a una fórmula más conservadora o de menor riesgo: 60/35/5 a medida que usted avanza en años hasta llegar a una fórmula de bajo riesgo cuando llega a la meta o edad de retiro: 30/65/5.

Existen dos tipos de fondos targets: aquellos que terminan en la fecha que tienen asignada, lo cual puede ser algunos años antes del retiro y aquellos que continúan durante el periodo de retiro. Los primeros son más atractivos para aquellos que desean liquidar sus fondos en esa oportunidad y reinvertirlos en otra forma de acuerdo con sus expectativas, necesidades y oportunidades. Los segundos mantienen o diseñan una fórmula más conservadora que responden a las necesidades de ingresos de la persona una vez en retiro.

Los costos de estos fondos pueden ser altos, especialmente cuando están compuestos de otros fondos. No solo se cargan los gastos de administrar el fondo target (que pueden fluctuar alrededor de 1%) sino también hay que considerar los costos de los fondos mutuos que se han incluido dentro del fondo target los cuales pueden ser de alrededor de .50% o más. Un fondo target es en su mayoría un fondo de fondos mutuos. Algunos fondos targets pueden estar formados por más de 20 fondos mutuos y otras inversiones.

Algunos fondos Target son los siguientes:

- Vanguard Target Retirement 2060 (VTTSX)

- Fidelity Freedom Target 2040 (FFFFX)

- Schwab Target 2040 (SWERX)

============================================

Finalmente, estamos viviendo un periodo de recuperación económica después de la gran recesión de los años 2007-09, Son años difíciles para el inversionista pues existe mucha incertidumbre hacia el futuro al mismo tiempo que la economía ha tenido un crecimiento muy bajo, alrededor de un 2% anual. Aun así, ha sido posible tener tasas de retorno cercanas a un 5% real en los fondos indexados de USA.

A partir del año 2017 tenemos un nuevo gobierno que ha ofrecido una serie de medidas de política económica que ha hecho que los valores de las acciones de las corporaciones hayan subido a récords dadas las expectativas o promesas de esas políticas. No sabemos los detalles de esas nuevas políticas, pero lo que se ha adelantado por el nuevo gobierno es lo siguientes:

- Gran reducción de impuestos a los individuos y corporaciones;

- Aumento de tarifas a las importaciones y eliminación de tarifas a las exportaciones;

- Renegociación o terminación del tratado NAFTA;

- Retirar USA del Tratado de la Asociación del Pacifico (TPP);

- Eliminar tratados comerciales multilaterales y reemplazarlos con negociaciones bilaterales;

- Eliminación de regulaciones que se dice afectan negativamente el crecimiento económico, incluidas las de protección del medio ambiente;

- Incentivos tributarios para repatriar utilidades depositadas en el extranjero;

- Enorme inversión en infraestructura física;

- Enorme aumento de los gastos e inversiones en defensa;

- Construcción de la super muralla en los límites con México;

- Gran reducción de los gastos presupuestarios discrecionales del gobierno federal;

- Reemplazo de la legislación sobre salud pública para personas de bajos ingresos (Afordable Care Act u Obama Care) por una nueva de supuesta mejor calidad y menor costo, con la esperanza de ahorrar casi un trillón de dólares durante 10 años;

- Negociación de una nueva ley de inmigración y tratamiento de los actuales inmigrantes en situación irregular y

- Varias otras reformas.

Lo más importante para usted: cualquiera que sea lo que el nuevo gobierno haga no deje de ahorrar e invertir en sus fondos de pensión e inversión. Si lo hace mensualmente estará construyendo una escalera de inversión que promediará las altas y bajas del mercado, en una situación de crecimiento neto histórico nominal de alrededor de 8 % anual.

Trate de hacerlo en forma automática para evitar olvidos o negligencia. Recuerde el costo de oportunidad de sus ingresos: lo que deja de gastar en cosas o servicios superfluos lo puede invertir en acciones de su fondo indexado. Schwab ofrece un fondo de este tipo formado por acciones tipo “large cap” cuyas acciones cuestan alrededor de $56 o el equivalente de una cena para dos u otra compra de cosas superfluas.

Tenga en cuenta también otros factores cuando calculen sus riesgos además de su portafolio de inversiones como considerar las necesidades de usted y su esposa cuando estén cerca del retiro o una vez en retiro. Por ejemplo, se deben tomar en cuenta que otras inversiones tienen: propiedades raíces (su casa, principalmente, si esta esta pagada o no), el monto que usted y su esposa recibirán del Social Security, si tienen o no otro tipo de pensión o inversiones, si tienen una cuenta de emergencia, sus condiciones físicas y de salud, si tienen seguros de salud para ancianos de largo plazo, si necesitan ayudar económicamente a algún familiar, el estilo de vida que desean tener, el presupuesto que necesitaran durante el retiro.