Lo más inteligente que un matrimonio o pareja puede hacer es asegurar lo antes posible un capital que genere una corriente mínima de ingresos que les permitan vivir en forma satisfactoria a partir de una cierta edad y una vejez sin preocupaciones. Siempre me refiero a las necesidades financieras de un matrimonio o pareja, con dos hijos. Asumo que las dos personas trabajan y comparten sus ingresos en conjunto. La regla general es que el retiro se haga alrededor de los 65 años, pero algunas personas logran su independencia económica antes, durante la década de sus 50 años.

Lo anterior no significa que cuando ustedes logren su independencia económica obligatoriamente deban irse a su casa y hacer nada. Por el contrario, lo que hará será darles una gran tranquilidad y la libertad que necesitan para elegir qué hacer con sus vidas de allí en adelante: aumentar ese mínimo, seguir trabajando, cambiar de actividad, estudiar, hacer trabajo voluntario, escribir, viajar, ayudar a su familia, hacerse pequeño empresario etc.

Lo normal es que las personas sigan trabajando hasta cumplir con la edad de retiro o más allá si es necesario. Estas personas a lo mejor han logrado su independencia mucho antes, pero han decidido continuar trabajando por una variada gama de razones: satisfacción con el trabajo, buen sueldo y beneficios, carencia de opciones, inercia, soledad etc. Otros posiblemente estén obligados a continuar trabajando pues comenzaron tarde a ahorrar lo necesario o están saturados de deudas.

El problema es definir cuál es el mínimo de ingresos que les daría esa libertad económica. Para muchos ese mínimo es lograr ingresos provenientes de sus fondos de pensión y la seguridad social equivalentes a un 80% de los ingresos promedios anuales de los últimos tres años de su vida laboral. Para otros les bastaría solo un 70% de esos ingresos. Si el matrimonio tiene su casa pagada, no tiene deudas, los hijos viven su vida independiente fuera de la casa y se encuentran en buena salud, ese mínimo será más fácil establecerlo en un porcentaje bajo. En el fondo debe ser una cantidad que les permita vivir en lo que ellos estiman aceptable y digno.

Nadie sabe a esta altura cual será el futuro de los programas de seguridad social y medicare. Lo más probable es que se avance la edad de retiro a los 70 o más años o que los beneficios sean reducidos. Algo similar puede ocurrir con medicare. De manera que es fundamental que nos aboquemos a crear nuestros propios fondos de retiro.

Estamos viviendo actualmente un cambio substancial en los sistemas económicos. Vivimos en una economía global, muy tecnificada en la cual existe una gran competencia por empleos y emprendimientos con buenos salarios, beneficios o ingresos. Es muy posible que el individuo del siglo 21 tenga una vida muy larga lo que lo obligará a reactualizarse muchas veces durante su vida laboral sea como profesional, técnico, pequeño empresario, trabajador manual o administrativo. Esto profundiza la idea fundamental de tener una base económica que le dé mayor flexibilidad para poder entrar y salir del mercado laboral con más facilidad.

Debemos aprovechar las ventajas de los mecanismos de inversión financiera. No solo debemos estudiarlos y entenderlos bien sino estar dispuesto a aplicarlos como una actividad más de nuestra vida diaria. Nuestros fondos de retiro y otros ahorros estarán invertidos en los mercados de capitales (la Bolsa). Este nos obliga a educarnos financieramente utilizando la información disponible en instituciones financieras, libros, diarios, revistas, seminarios, conferencias y en el internet.

Hemos dividido la presentación de este libro en dos grandes partes: a) describir cuales son las metas que debemos lograr para alcanzar nuestra independencia y seguridad económica y b) como podemos hacerlo. En cada una de estas partes hemos desarrollado en detalle el significado de cada meta y de los conceptos de ingreso, gasto, ahorro e inversiones.

En un apretado resumen podemos adelantar lo siguiente en cuanto a las metas:

- Tener asegurada una pensión de Seguridad Social y Medicare.

- Tener fondos de retiro capaces de generar ingresos más o menos equivalentes a un 80% de los ingresos de pre retiro.

- Tener una cuenta de ahorro e inversiones para emergencias y otras necesidades.

- No tener deudas al momento del retiro.

- Tener la casa habitación pagada y limpia de obligaciones.

- Tener buena salud al momento del retiro.

La primera meta es haber contribuido al sistema de Seguridad Social y MEDICARE por los años en que usted trabajó. Este sistema le garantiza al final de su vida laboral un cierto ingreso reajustable por la inflación y un seguro de salud. Las imposiciones a estos sistemas son obligatorias y para tener derechos a sus beneficios hay que imponer como mínimo 10 años. Este ingreso es un importante complemento a los ingresos que recibirá en su fondo de pensión. Desafortunadamente para muchos este es el único ingreso que reciben cuando se retiran. Lo que es claro es que este ingreso por sí solo no es suficiente para poder retirarse satisfactoriamente.

Por esa razón la segunda meta es crear su fondo de pensión desde el primer momento en que comienzan a recibir ingresos. Hay al menos cuatro factores que explican porque es importante comenzar este fondo lo antes posible:

El factor contribución mensual máxima posible. Lo ideal es que ustedes hagan, en forma automática, la máxima contribución mensual posible, sin interrupciones, en sus respectivos fondos de retiro. Este tipo de fondos (401k, IRA o ROTH u otros similares) establecen un límite máximo de contribución para el empleado el cual usted debería usar en su totalidad. Por su parte el empleador puede, en algunos casos, también contribuir a estos fondos hasta un cierto límite dependiendo del tamaño de su contribución. Usted debería aprovechar al máximo esos beneficios del empleador.

El factor tiempo: mientras más meses hace contribuciones a su fondo de pensión más grande será su acumulación al momento de retiro especialmente por el efecto de los factores que analizamos a continuación. No nos olvidemos que año que pasa sin hacer contribuciones a nuestro fondo de pensión es un tiempo que no vuelve más. Solo podemos recuperarlo haciendo contribuciones más grandes en el futuro.

El factor inversión compuesta: todos los meses en su cuenta en el fondo de retiro se van acumulando sus contribuciones, intereses y dividendos ganados en la inversión de las contribuciones, intereses y dividendos acumulados al mes anterior. Como usted no está retirando los intereses que gana cada mes y tampoco retira los dividendos que recibe cada tres meses, la inversión de estos fondos (junto con la nueva contribución de cada mes) va creciendo más rápidamente, pues cada mes la base o capital acumulado es más grande. Esta situación es semejante a la aplicación de una tasa de interés compuesta en la que la tasa de interés se aplica sobre el capital más los intereses del mes anterior.

El factor impuesto diferidos. En estas cuentas no se pagan impuestos a los ingresos hasta cuando uno comienza a retirar fondos, normalmente a partir de los 59 ½ años. Esta ventaja es importante pues si no pagamos impuestos todos los años por lo que ganamos en nuestros fondos de retiro estos serán parte de nuestro capital hasta el momento que comencemos a retirar fondos. Aun mas, esos impuestos que no pagamos por varios años serán invertidos y ganarán intereses, dividendos y ganancias de capital y se sumarán a nuestra acumulación de capital en nuestro fondo de retiro.

Los efectos combinados de todos estos factores hacen que nuestro capital tenga una acumulación mucho más grande y rápida. Nótese que una pequeña diferencia en la tasa de interés o en el número de años hace una gran diferencia en la acumulación total de capital.

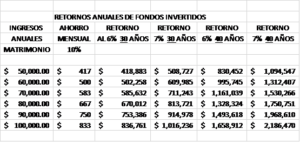

Un matrimonio, que en conjunto tienen un ingreso anual bruto de $100,000 y que contribuye a sus fondos de pensión de ingresos diferidos $833 dólares mensuales o 10% de sus ingresos brutos mensuales durante 30 años los cuales son invertidos a una tasa de retorno equivalente a un 6% (4% retorno de la inversión más 2% de inflación) al final del periodo habrán acumulado un capital de $836,761 dólares. Si lo hacen al 7% la acumulación sería de $1,016,236. Si ahorran por 40 años a esa tasa de retorno acumulan $1,658,912. Si lo hacen al 7% acumulan $2,186,470.

Imagínensen cuan grande sería su capitalización si en vez de ahorrar 10% anual de sus ingresos lo hicieran por 15%.

La tercera meta es considerar que mientras ustedes estén trabajando es importante que tengan un fondo de ahorro personal en el cual han acumulado a lo menos tres meses de sueldo brutos. Mientras haya trabajo e ingresos no dejen depositar en este fondo. A lo mejor se van a demorar 5 o 6 años en lograr esta meta pero vale la pena estar protegido por un fondo de este tipo.

Este les dará tranquilidad en momentos de incertidumbre acerca de su empleo y financiamiento cuando esté en una situación de desempleo, cambio de trabajo o en un periodo de entrenamiento a fin de calificar para moverse a otro de más ingresos. También les ayudará a superar momentos de emergencias ocasionadas por accidentes, desastres naturales, necesidad de reparar su casa, auto u otras emergencias.

Una cuarta metas es retirarse sin deudas. Durante los primeros años de la vida laboral cuando se está comenzando a formar una familia y después durante el periodo escolar de los hijos es razonable usar préstamos (lo que equivale a recibir ingresos por adelantado con la promesa de pagarlos después) para cubrir necesidades importantes durante esos periodos.

Durante el periodo laboral los matrimonios se encuentran progresivamente con más ingresos lo que los tienta a incrementar y mejorar la calidad de lo que consumen y usan. Eso está bien y es justo pues han trabajado duro y lo merecen. Lo importante aquí es que limiten sus consumos y el monto de sus deudas a fin de que sean capaces de dejar una parte razonable de sus ingresos para depositarlos en sus fondos de retiro y cuentas de ahorros para emergencias.

A medida que pasa el tiempo es ideal que el matrimonio comience a pagar aceleradamente sus deudas apoyado por al menos dos factores: el hecho que los hijos ya están siendo económicamente independiente y fuera de la casa y porque en esa época de sus vidas los ingresos son mayores y los gastos menores. Llegar al retiro sin deuda es una situación ideal la cual profundiza la sensación de seguridad económica que es tan psicológicamente importante cuando uno decide retirarse.

La meta número cinco es tener la casa pagada al momento de retirarse o mucho antes. Lo ideal es que ustedes lo hagan lo antes posible (refinanciar a 15 años o menos). Esto lo pueden hacer destinando ingresos provenientes por aumentos de salarios (promociones, bonos), de una herencia o de un segundo trabajo dedicado a este fin. Una vez pagada la hipoteca los ingresos liberados por haberla pagado con anticipación los pueden depositar en sus fondos de pensión o de emergencia.

La última meta es retirarse con buena salud. El día que ustedes decidan dejar de trabajar y vivir de su capital verán que el tener buena salud para disfrutarlo es quizás la más importante meta para usted. Esta es una meta que se debe comenzar a trabajar lo antes posible. Todos sabemos lo que tenemos que hacer, Vivir sin vicios, en un peso razonable, haciendo ejercicio, evitando enfermedades crónicas.

La clave aquí es considerar que el efecto combinado de todas las metas es mucho más grande que la suma de los efectos de cada una de ellas en forma aislada.

En cuanto al cómo hacerlo hemos acudido a la vieja fórmula que establece lo obvio:

INGRESOS = GASTOS DE CONSUMO + AHORROS/INVERSIONES

El argumento central aquí es que los ingresos de un individuo se destinan a financiar los gastos normales de vida de una familia y lo que queda se destinan al ahorro el cual se invierte inteligentemente en los mercados de capitales (la Bolsa o Stock Exchange). Naturalmente mientras menos sean los gastos más grandes serán los ahorros y nuestras inversiones. Estos conceptos los veremos con más detalles en los capítulos que siguen.

Los ingresos se pueden aumentar durante la vida laboral de un individuo o familia. A medida que avanzan los años se van obteniendo aumentos de salarios, promociones, y más beneficios. Si una persona mejora o aumenta sus conocimientos por medio de estudios y entrenamiento, se preocupa de mejorar su actitud y calidad personal y obtiene experiencia de valor en el trabajo de seguro sus ingresos aumentarán en forma progresiva. Aún más, lo anterior es una condición fundamental para que eso ocurra.

Alternativas de empleo o de inversiones en pequeñas empresas o emprendimientos pueden generar cada vez más ingresos. Una persona normal buscará a lo largo de su vida laboral aumentar sus ingresos moviéndose en el mercado laboral, aplicando a trabajos mejores rentados, de más responsabilidades y que mejor respondan a su vocación y realización personal.

En la mayoría de los casos los gastos en bienes y servicios de consumo representan cerca del 80% de los ingresos de un matrimonio o pareja. Incluyen el arriendo o hipoteca de una casa, los gastos de utilidad pública, comida vestuario, entretenimiento, transporte, educación, salud etc. Ver apéndice.

Estos gastos son difíciles de controlar en el ambiente comercial en que se vive actualmente. Las tarjetas de crédito, los préstamos personales y para la compra de vehículos, los préstamos estudiantiles y otros influyen en las decisiones de gastos de los individuos. Esta facilidad de obtener préstamo ha hecho que en muchos casos los individuos gasten más de lo que es prudente dejando para el ahorro solo una mínima cantidad o en una peor situación nada.

IMPORTANTE: Una estrategia razonable es decidir ahorrar primero todo lo que puedan y gastar lo que queda. Esto obliga al individuo o familias a limitar sus gastos a lo que queda disponible después de contribuir a sus fondos de pensión. Ayuda a disciplinar los gastos y evitar negligencias u olvidos.

Los ahorros representan por lo general lo queda de los gastos, lo que fluctúa idealmente alrededor de un 20% de los ingresos. En promedio incluyen el pago de los impuestos laborales para la seguridad social y el seguro de salud obligatorio (medicare) (7.65%), los aportes a los fondos de retiro o pensión y otros ahorros como los que se destinan a emergencias.

Los fondos de retiro tradicionales (responsabilidad del empleador) han ido siendo reemplazados por fondos de retiro cuya responsabilidad para contribuir, invertir y administrar los ahorros que allí depositan los empleados (y los empleadores) recae plenamente en los empleados (401k, IRA, ROTH etc.).

Los ahorros que acumulamos en los fondos de pensión deben invertirse en forma inteligente para que aumenten en forma compuesta, tal como se muestra en el cuadro de más arriba, durante el largo periodo de nuestra vida laboral, cerca de 40 años. El capítulo sobre estrategia de inversión desarrolla este tema a cabalidad por lo que deben leerlo y estudiarlo con detención.

Este libro busca estimular y educar a los empleados de ingresos bajos y medios en elementos básico de educación financiera familiar y personal lo que les ayudará a tener una mejor comprensión, control y adopción de decisiones en relación a sus ingresos, gastos, ahorros e inversiones.

Es importante que los matrimonios o individuos se hagan asesorar por planificadores financieros, contadores o por los funcionarios de las instituciones donde han abierto sus cuentas o fondos de retiro. Este libro les dará los conocimientos básicos para relacionarse eficazmente con ellos con el objetivo de lograr las metas antes señaladas.